https://kevesko.vn/20230316/my-ngam-don-lam-phat-nganh-xuat-khau-ty-do-cua-viet-nam-gap-thach-thuc-lon-21813456.html

Mỹ ‘ngấm đòn’ lạm phát, ngành xuất khẩu tỷ đô của Việt Nam gặp thách thức lớn

Mỹ ‘ngấm đòn’ lạm phát, ngành xuất khẩu tỷ đô của Việt Nam gặp thách thức lớn

Sputnik Việt Nam

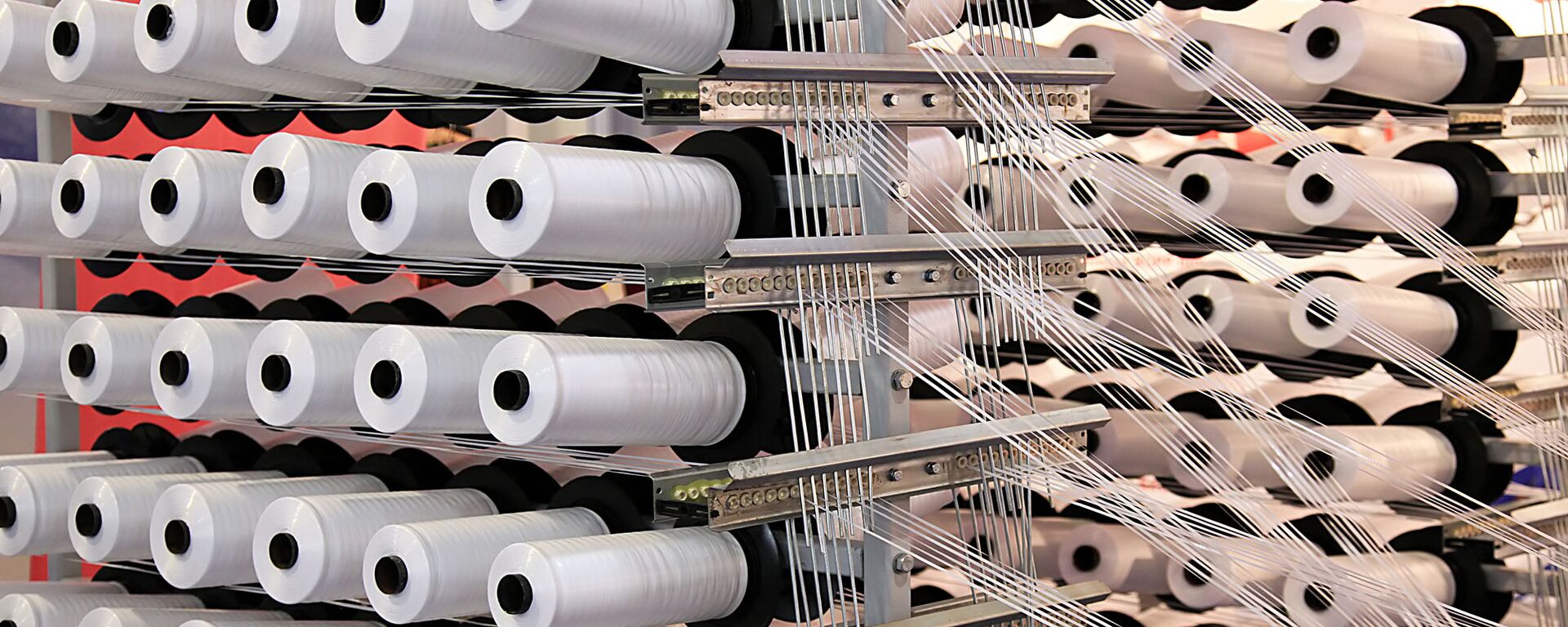

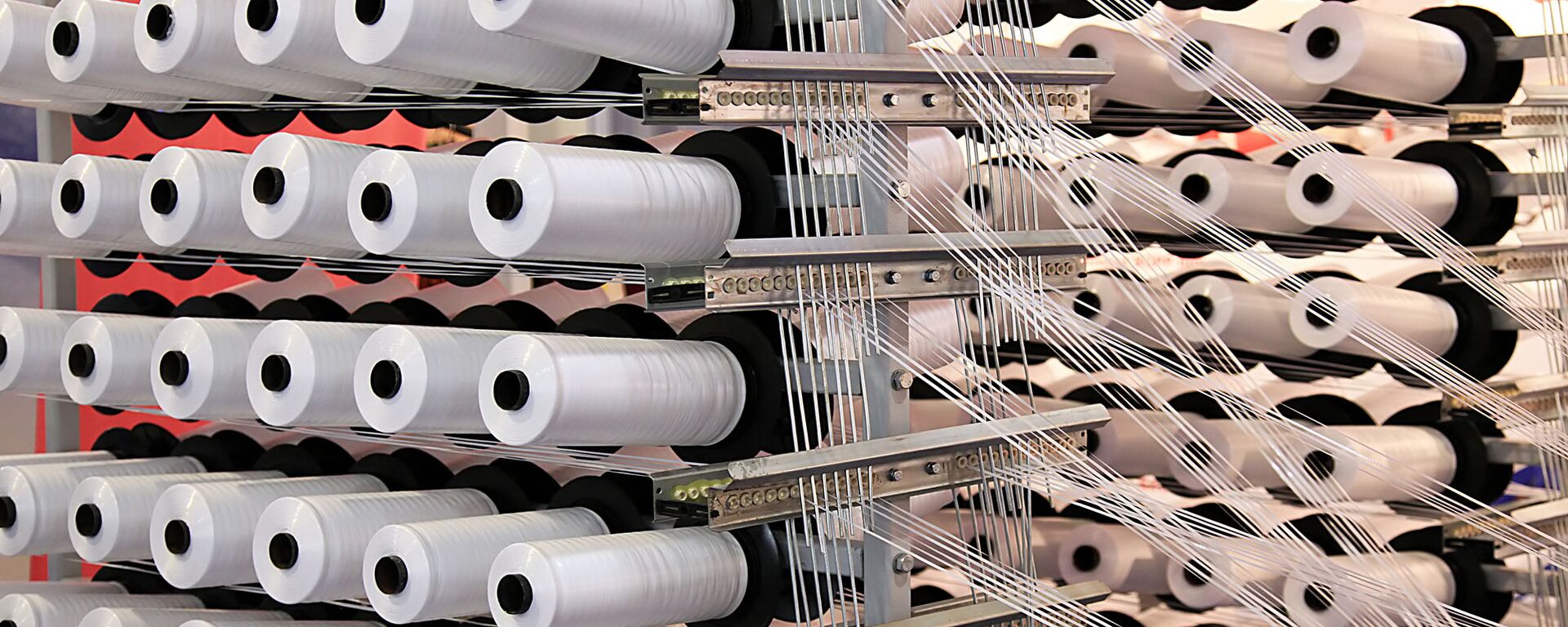

Tính đến hiện tại, Hoa Kỳ tiếp tục là thị trường nhập khẩu dệt may chính của Việt Nam. 16.03.2023, Sputnik Việt Nam

2023-03-16T16:46+0700

2023-03-16T16:46+0700

2023-03-16T16:46+0700

việt nam

ngành dệt may

sản xuất

công nghiệp

eu

hoa kỳ

kinh tế

https://cdn.img.kevesko.vn/img/277/04/2770420_0:159:3076:1889_1920x0_80_0_0_4d14fb6e31d422d5c5941f418b42669d.jpg

Tuy nhiên, ngành xuất khẩu tỷ đô này của Việt Nam đang gặp thách thức rất lớn ở Mỹ do ảnh hưởng của suy thoái kinh tế, lạm phát gia tăng và thắt chặt chi tiêu.Chuyên gia cho rằng, để đánh giá đúng triển vọng thị trường xuất khẩu dệt may 2023 cần lưu ý đến hai yếu tố là xu hướng lạm phát tại Mỹ và tốc độ mở cửa nền kinh tế của Trung Quốc.Dệt may Việt Nam gặp thách thức lớn tại thị trường MỹKim ngạch xuất khẩu của Việt Nam năm 2022 ghi nhận kết quả tích cực, đạt 371,5 tỷ USD nhờ đóng góp lớn từ các ngành xuất khẩu chủ lực như dệt may, gỗ và sản phẩm gỗ, giày dép.Trong hai tháng đầu năm 2023, kim ngạch xuất khẩu hàng may mặc của Việt Nam ghi nhận 4.549 triệu USD, giảm 19,6% so với cùng kỳ.Nguyên nhân là do tồn mức kho cao và nhu cầu yếu tại các thị trường xuất khẩu đã khiến các thương hiệu trở nên thận trọng hơn trong việc đặt hàng cho quý 1/2023.Ngoài ra, kim ngạch xuất khẩu sợi giảm mạnh, đạt 565 triệu USD giảm 38,4 %, chủ yếu do sản lượng nhập khẩu của Trung Quốc giảm mạnh 42,6 % so với cùng kỳ.Trong báo cáo cập nhật triển vọng ngành dệt may, Chứng khoán Rồng Việt (VDSC) kỳ vọng nhập khẩu hàng may mặc của Hoa Kỳ sẽ phục hồi sau đợt hàng tồn kho may mặc cao kỷ lục từ nửa cuối năm 2022.Trong khi đó, các thành viên khối CAFTA-DR (hiệp định thương mại tự do được ký trong khuôn khổ khu vực giữa Mỹ và 5 nước ở khu vực Trung Mỹ gồm Costa Rica,. El Salvador, Honduras, Nicaragua và. Guatemala -PV) giành được thị phần chủ yếu do nhập khẩu hàng may mặc của Hoa Kỳ từ phần của các thị trường xuất khẩu khác, thị trường xuất khẩu chung của thế giới vào Mỹ đã giảm hơn 25% trong quý 4 năm 2022.Tuy nhiên, xu hướng này sẽ không kéo dài do sản phẩm Mỹ nhập từ khối CAFTA-DR thiếu đa dạng và các công ty thời trang Mỹ khó có thể giảm nhập từ thị trường châu Á trong ngắn hạn và trung hạn nhờ có thể tiết kiệm được chi phí ở các thị trường này.Mặt khác, việc Trung Quốc mở cửa trở lại trong năm nay sẽ tạo ra thách thức quá lớn với các doanh nghiệp Việt Nam tại Hoa Kỳ khi mà thị trường này cho thấy xu hướng liên tục đa dạng hóa chuỗi cung ứng.Đáng chú ý, chỉ số CR5 không bao gồm Trung Quốc, tức là tổng thị phần của Việt Nam, Bangladesh, Indonesia, Ấn Độ và Campuchia thậm chí cho thấy mức tăng trưởng còn nhanh hơn, từ 40,7% năm 2021 lên 43,7% năm 2022.Nhà đầu tư nên chờ thêm tín hiệuMặc dù có một số tín hiệu khả quan hơn từ thị trường xuất khẩu, nhưng Chứng khoán Rồng Việt vẫn khuyến nghị các nhà đầu tư chờ đợi thêm những dấu hiệu rõ ràng hơn về sự phục hồi tiêu thụ.Mặt khác, kết quả kinh doanh của các doanh nghiệp dệt may sẽ tiếp tục bị ảnh hưởng trong quý 1/2023 khi các khách hàng cắt giảm đơn hàng do lo ngại về tiêu thụ cũng như chưa đẩy bớt hàng tồn kho.Cùng với đó, kết quả kinh doanh của các doanh nghiệp dệt may sẽ dần hồi phục từ quý 2/2023 khi các vấn đề kia dần được tháo gỡ.Vậy nên, VDSC vẫn khuyến nghị các nhà đầu tư nên chờ đợi trong quý 2/2023 sau khi kết quả kinh doanh của các doanh nghiệp dệt may được phản ánh hết vào giá cổ phiếu hoặc chờ thêm khi giá cổ phiếu điều chỉnh sâu hơn để mua vào với tỷ suất sinh lời tốt hơn.‘Con dao 2 lưỡi’Trong báo cáo mới cập nhật, về triển vọng thị trường xuất khẩu dệt may năm 2023, chuyên gia VNDirect lưu ý đến 2 yếu tố cần theo dõi trong năm 2023 là xu hướng lạm phát tại Mỹ và tốc độ mở cửa nền kinh tế của Trung Quốc.Thực tế, việc lạm phát tại Mỹ giảm xuống mức 3% sẽ khiến tâm lý người tiêu dùng Mỹ tích cực hơn và các doanh nghiệp bán lẻ sẽ có thể bắt đầu nhập hàng tồn kho trở lại.Bên cạnh đó, sự kỳ vọng vào thị trường Trung Quốc mở cửa, nhưng đây có thể là con dao hai lưỡi.Cụ thể, theo phân tích của VNDirect, chỉ số PMI tại Trung Quốc đã tăng lên 52,6% trong tháng 2/2023. Việc Trung Quốc mở cửa nền kinh tế sẽ khiến việc xuất khẩu các mặt hàng sang Trung Quốc như xơ, sợi phục hồi trong nửa cuối năm 2023. Trung Quốc hiện là thị trường nhập khẩu sợi chính của Việt Nam, chiếm 48% tổng giá trị xuất khẩu.Đồng thời, việc Trung Quốc mở cửa trở lại nền kinh tế cũng đặt ra nhiều thách thức cho các doanh nghiệp may mặc trong năm 2023.Theo OTEXA, giá trị nhập khẩu hàng dệt may của Mỹ năm 2022 đạt 132,2 tỷ USD. Với 25,65% thị phần, Trung Quốc là nhà cung cấp hàng dệt may lớn nhất cho Mỹ, theo sau là Việt Nam với 14,87% thị phần.Dự báo về khả năng phục hồi của các doanh nghiệp ngành dệt may, các chuyên gia của VNDirect kỳ vọng sẽ có bước ngoặt cho các doanh nghiệp sản xuất sợi trong quý 3/2023, trong khi mảng gia công may mặc sẽ phải chờ đợi những tín hiệu rõ ràng hơn.VNDirect giữ quan điểm, ở khâu thượng nguồn, các doanh nghiệp sản xuất sợi bị ảnh hưởng sớm hơn so với các doanh nghiệp hạ nguồn, do các khách hàng lớn giảm hàng tồn kho trong bối cảnh nhu cầu của người tiêu dùng suy yếu.Ban lãnh đạo Sợi Thế Kỷ cho biết sản lượng bán ra trong tháng 2/2023 cải thiện so với quý 4/2022. Năm 2023, Sợi Thế Kỷ dự kiến đặt kế hoạch tổng doanh thu đạt 2.149 tỷ đồng, tăng 1,6% so với kết quả đạt được năm 2022 và lợi nhuận sau thuế đạt hơn 253 tỷ đồng, tăng 4,5%.Dệt may Hòa Thọ kỳ vọng lợi nhuận ròng quý 1/2023 đạt 65 tỷ đồng (tăng 20,3% so với quý trước). CTCP Đam San cũng ghi nhận những tín hiệu tích cực trong quý 1/2023 sau khi Trung Quốc bắt đầu mở cửa trở lại nền kinh tế. Theo ban lãnh đạo ADS, sản lượng trong 2 tháng đầu năm 2023 đã tăng 200% so với quý 4 năm ngoái.Ở chiều ngược lại, chuyên gia của VNDirect nhận định các doanh nghiệp gia công may mặc sẽ gặp nhiều thách thức hơn trong năm 2023 do đơn hàng giảm mạnh. Theo Nhịp sống kinh doanh dẫn ý kiến của ông Vũ Đức Giang, Chủ tịch Hiệp hội Dệt may Việt Nam, đơn hàng trong quý 1/2023 của các doanh nghiệp gia công giảm 25-27% so với cùng kỳ do sức mua trên thế giới giảm sút. Trong khi đó, Vinatex dự báo đơn hàng trong năm 2023 sẽ giảm 25% so với năm 2022.VNDirect kỳ vọng các doanh nghiệp gia công may mặc sẽ phục hồi kể từ quý 4/2023 khi lạm phát tại Mỹ và EU hạ nhiệt.Cạnh tranh từ các đối thủ Trung Quốc và Ấn ĐộXét chung lại, dù nhu cầu ở các thị trường xuất khẩu chính của Việt Nam như Mỹ, EU và Trung Quốc dự báo sẽ tiếp tục giảm vào năm 2023 nhưng các doanh nghiệp sợi có khả năng sẽ phục hồi sớm hơn từ quý 3/2023, trong khi các doanh nghiệp gia công may mặc sẽ phải chờ đến quý 4/2023.Chuyên gia cho rằng, tiềm năng xuất khẩu của Việt Nam cần xem xét các tín hiệu cải thiện từ thị trường trong nước và thế giới.Tại thị trường Việt Nam, chỉ số nhà quản lý thu mua (PMI) Việt Nam phục hồi từ mức 47,4 điểm trong tháng 1/2023 lên mức 51,2 điểm trong tháng 2/2023. Ngoài ra, các đơn đặt hàng xuất khẩu mới đã tăng tháng thứ hai liên tiếp nhờ nhu cầu từ thị trường nước ngoài được cải thiện. Cụ thể, tổng số đơn hàng xuất khẩu trong tháng 2/2023 tăng 34,7% so với tháng trước và tăng 9,5% so với tháng 12/2022.Còn tại thị trường Mỹ, dữ liệu từ S&P Global cho thấy trong tháng 2/2023, chỉ số PMI của Mỹ đã tăng lên mức 47,8 từ mức 46,9 hồi tháng 1/2023, cao hơn dự báo là 47,1. Mặc dù tỷ giá có xu hướng hạ nhiệt trong hai tháng đầu năm 2023 nhưng vẫn sẽ giữ ở mức cao trong năm 2023.

https://kevesko.vn/20221119/det-may-viet-nam-thieu-hut-don-hang-den-dau-nam-2023-19402637.html

https://kevesko.vn/20220329/det-may-viet-nam-vi-sao-don-hang-nhieu-nhung-van-lo-14436486.html

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rossiya Segodnya“

2023

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rossiya Segodnya“

tin thời sự

vn_VN

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rossiya Segodnya“

Sputnik Việt Nam

moderator.vn@sputniknews.com

+74956456601

MIA „Rossiya Segodnya“

việt nam, ngành dệt may, sản xuất, công nghiệp, eu, hoa kỳ, kinh tế

việt nam, ngành dệt may, sản xuất, công nghiệp, eu, hoa kỳ, kinh tế

Tuy nhiên, ngành xuất khẩu tỷ đô này của Việt Nam đang gặp thách thức rất lớn ở Mỹ do ảnh hưởng của suy thoái kinh tế, lạm phát gia tăng và thắt chặt chi tiêu.

Chuyên gia cho rằng, để đánh giá đúng triển vọng

thị trường xuất khẩu dệt may 2023 cần lưu ý đến hai yếu tố là xu hướng lạm phát tại Mỹ và tốc độ mở cửa nền kinh tế của Trung Quốc.

Dệt may Việt Nam gặp thách thức lớn tại thị trường Mỹ

Kim ngạch xuất khẩu của Việt Nam năm 2022 ghi nhận kết quả tích cực, đạt 371,5 tỷ USD nhờ đóng góp lớn từ các ngành xuất khẩu chủ lực như dệt may, gỗ và sản phẩm gỗ, giày dép.

Trong hai tháng đầu năm 2023, kim ngạch xuất khẩu hàng may mặc của Việt Nam ghi nhận 4.549 triệu USD, giảm 19,6% so với cùng kỳ.

Nguyên nhân là do tồn mức kho cao và nhu cầu yếu tại các thị trường xuất khẩu đã khiến các thương hiệu trở nên thận trọng hơn trong việc đặt hàng cho quý 1/2023.

Ngoài ra, kim ngạch xuất khẩu sợi giảm mạnh, đạt 565 triệu USD giảm 38,4 %, chủ yếu do sản lượng nhập khẩu của Trung Quốc giảm mạnh 42,6 % so với cùng kỳ.

Trong báo cáo cập nhật triển vọng ngành dệt may, Chứng khoán Rồng Việt (VDSC) kỳ vọng nhập khẩu hàng may mặc của Hoa Kỳ sẽ phục hồi sau đợt hàng tồn kho may mặc cao kỷ lục từ nửa cuối năm 2022.

Trong khi đó, các thành viên khối CAFTA-DR (hiệp định thương mại tự do được ký trong khuôn khổ khu vực giữa Mỹ và 5 nước ở khu vực Trung Mỹ gồm Costa Rica,. El Salvador, Honduras, Nicaragua và. Guatemala -PV) giành được thị phần chủ yếu do nhập khẩu hàng may mặc của Hoa Kỳ từ phần của các thị trường xuất khẩu khác, thị trường xuất khẩu chung của thế giới vào Mỹ đã giảm hơn 25% trong quý 4 năm 2022.

Tuy nhiên, xu hướng này sẽ không kéo dài do sản phẩm Mỹ nhập từ khối CAFTA-DR thiếu đa dạng và các công ty thời trang Mỹ khó có thể giảm nhập từ thị trường châu Á trong ngắn hạn và trung hạn nhờ có thể tiết kiệm được chi phí ở các thị trường này.

Mặt khác, việc Trung Quốc mở cửa trở lại trong năm nay sẽ tạo ra thách thức quá lớn với các doanh nghiệp Việt Nam tại Hoa Kỳ khi mà thị trường này cho thấy xu hướng liên tục đa dạng hóa chuỗi cung ứng.

Đáng chú ý, chỉ số CR5 không bao gồm Trung Quốc, tức là tổng thị phần của Việt Nam, Bangladesh, Indonesia, Ấn Độ và Campuchia thậm chí cho thấy mức tăng trưởng còn nhanh hơn, từ 40,7% năm 2021 lên 43,7% năm 2022.

Nhà đầu tư nên chờ thêm tín hiệu

Mặc dù có một số tín hiệu khả quan hơn từ thị trường xuất khẩu, nhưng Chứng khoán Rồng Việt vẫn khuyến nghị các nhà đầu tư chờ đợi thêm những dấu hiệu rõ ràng hơn về sự phục hồi tiêu thụ.

Mặt khác, kết quả kinh doanh của các doanh nghiệp dệt may sẽ tiếp tục bị ảnh hưởng trong quý 1/2023 khi các khách hàng cắt giảm đơn hàng do lo ngại về tiêu thụ cũng như chưa đẩy bớt hàng tồn kho.

Cùng với đó, kết quả kinh doanh của các doanh nghiệp dệt may sẽ dần hồi phục từ quý 2/2023 khi các vấn đề kia dần được tháo gỡ.

Vậy nên, VDSC vẫn khuyến nghị các nhà đầu tư nên chờ đợi trong quý 2/2023 sau khi kết quả kinh doanh của các doanh nghiệp dệt may được phản ánh hết vào giá cổ phiếu hoặc chờ thêm khi giá cổ phiếu điều chỉnh sâu hơn để mua vào với tỷ suất sinh lời tốt hơn.

19 Tháng Mười Một 2022, 20:37

Trong báo cáo mới cập nhật, về triển vọng

thị trường xuất khẩu dệt may năm 2023, chuyên gia VNDirect lưu ý đến 2 yếu tố cần theo dõi trong năm 2023 là xu hướng lạm phát tại Mỹ và tốc độ mở cửa nền kinh tế của Trung Quốc.

Thực tế, việc lạm phát tại Mỹ giảm xuống mức 3% sẽ khiến tâm lý người tiêu dùng Mỹ tích cực hơn và các doanh nghiệp bán lẻ sẽ có thể bắt đầu nhập hàng tồn kho trở lại.

Bên cạnh đó, sự kỳ vọng vào thị trường Trung Quốc mở cửa, nhưng đây có thể là con dao hai lưỡi.

Cụ thể, theo phân tích của VNDirect, chỉ số PMI tại Trung Quốc đã tăng lên 52,6% trong tháng 2/2023. Việc Trung Quốc mở cửa nền kinh tế sẽ khiến việc xuất khẩu các mặt hàng sang Trung Quốc như xơ, sợi phục hồi trong nửa cuối năm 2023. Trung Quốc hiện là thị trường nhập khẩu sợi chính của Việt Nam, chiếm 48% tổng giá trị xuất khẩu.

“Chúng tôi cho rằng các doanh nghiệp sản xuất sợi có tỷ trọng xuất khẩu sang Trung Quốc cao như CTCP Đam San (ADS) sẽ tận dụng được lợi thế”, VNDirect đánh giá.

Đồng thời, việc Trung Quốc mở cửa trở lại nền kinh tế cũng đặt ra nhiều thách thức cho các doanh nghiệp may mặc trong năm 2023.

“Hiện Trung Quốc đang là đối thủ cạnh tranh chính của Việt Nam tại thị trường Mỹ”, chuyên gia nhắc lại.

Theo OTEXA, giá trị nhập khẩu hàng dệt may của Mỹ năm 2022 đạt 132,2 tỷ USD. Với 25,65% thị phần, Trung Quốc là nhà cung cấp hàng dệt may lớn nhất cho Mỹ, theo sau là Việt Nam với 14,87% thị phần.

Dự báo về khả năng phục hồi của các doanh nghiệp ngành dệt may, các chuyên gia của VNDirect kỳ vọng sẽ có bước ngoặt cho các doanh nghiệp sản xuất sợi trong quý 3/2023, trong khi mảng gia công may mặc sẽ phải chờ đợi những tín hiệu rõ ràng hơn.

VNDirect giữ quan điểm, ở khâu thượng nguồn, các doanh nghiệp sản xuất sợi bị ảnh hưởng sớm hơn so với các doanh nghiệp hạ nguồn, do các khách hàng lớn giảm hàng tồn kho trong bối cảnh nhu cầu của người tiêu dùng suy yếu.

“Do đó, bị ảnh hưởng sớm, các doanh nghiệp sợi như Sợi Thế Kỷ (STK), CTCP Đam San (ADS), Dệt may Hòa Thọ (HTG), Tổng CTCP Phong Phú(PPH)cũng sẽ có tín hiệu hồi phục khá sớm so với các doanh nghiệp gia công may mặc”, theo VNDirect.

Ban lãnh đạo Sợi Thế Kỷ cho biết sản lượng bán ra trong tháng 2/2023 cải thiện so với quý 4/2022. Năm 2023, Sợi Thế Kỷ dự kiến đặt kế hoạch tổng doanh thu đạt 2.149 tỷ đồng, tăng 1,6% so với kết quả đạt được năm 2022 và lợi nhuận sau thuế đạt hơn 253 tỷ đồng, tăng 4,5%.

Dệt may Hòa Thọ kỳ vọng lợi nhuận ròng quý 1/2023 đạt 65 tỷ đồng (tăng 20,3% so với quý trước). CTCP Đam San cũng ghi nhận những tín hiệu tích cực trong quý 1/2023 sau khi Trung Quốc bắt đầu mở cửa trở lại nền kinh tế. Theo ban lãnh đạo ADS, sản lượng trong 2 tháng đầu năm 2023 đã tăng 200% so với quý 4 năm ngoái.

Ở chiều ngược lại, chuyên gia của VNDirect nhận định các doanh nghiệp gia công may mặc sẽ gặp nhiều thách thức hơn trong năm 2023 do đơn hàng giảm mạnh. Theo Nhịp sống kinh doanh dẫn ý kiến của ông Vũ Đức Giang, Chủ tịch Hiệp hội Dệt may Việt Nam, đơn hàng trong quý 1/2023 của các doanh nghiệp gia công giảm 25-27% so với cùng kỳ do sức mua trên thế giới giảm sút. Trong khi đó, Vinatex dự báo đơn hàng trong năm 2023 sẽ giảm 25% so với năm 2022.

VNDirect kỳ vọng các doanh nghiệp gia công may mặc sẽ phục hồi kể từ quý 4/2023 khi lạm phát tại Mỹ và EU hạ nhiệt.

“Các công ty gia công may mặc lớn như Vinatex, Dệt may Thành Công, Garmex Sài Gòn, Gilimex sẽ ghi nhận lợi nhuận ròng tăng trưởng âm trong năm 2023”, chuyên gia VNDirect dự báo.

Cạnh tranh từ các đối thủ Trung Quốc và Ấn Độ

Xét chung lại, dù nhu cầu ở các thị trường xuất khẩu chính của Việt Nam

như Mỹ, EU và Trung Quốc dự báo sẽ tiếp tục giảm vào năm 2023 nhưng các doanh nghiệp sợi có khả năng sẽ phục hồi sớm hơn từ quý 3/2023, trong khi các doanh nghiệp gia công may mặc sẽ phải chờ đến quý 4/2023.

Chuyên gia cho rằng, tiềm năng xuất khẩu của Việt Nam cần xem xét các tín hiệu cải thiện từ thị trường trong nước và thế giới.

Tại thị trường Việt Nam, chỉ số nhà quản lý thu mua (PMI) Việt Nam phục hồi từ mức 47,4 điểm trong tháng 1/2023 lên mức 51,2 điểm trong tháng 2/2023. Ngoài ra, các đơn đặt hàng xuất khẩu mới đã tăng tháng thứ hai liên tiếp nhờ nhu cầu từ thị trường nước ngoài được cải thiện. Cụ thể, tổng số đơn hàng xuất khẩu trong tháng 2/2023 tăng 34,7% so với tháng trước và tăng 9,5% so với tháng 12/2022.

Còn tại thị trường Mỹ, dữ liệu từ S&P Global cho thấy trong tháng 2/2023, chỉ số PMI của Mỹ đã tăng lên mức 47,8 từ mức 46,9 hồi tháng 1/2023, cao hơn dự báo là 47,1. Mặc dù tỷ giá có xu hướng hạ nhiệt trong hai tháng đầu năm 2023 nhưng vẫn sẽ giữ ở mức cao trong năm 2023.

“Tuy nhiên, xuất khẩu hàng hóa của Việt Nam trong năm 2023 sẽ chịu áp lực cạnh tranh từ các đối thủ khác như Trung Quốc và Ấn Độ”, chuyên gia lưu ý.